PR 不動産投資クラウドファンディング TECROWD

不動産クラウドファンディング(匿名組合型ファンド)によって得た利益(配当金や分配金)は雑所得として総合課税の対象となります。このため原則として確定申告する必要があります。

ただし、一定の条件の下では確定申告が不要な場合もあります。不動産投資クラウドファンディングの税金と確定申告について詳しく説明します。

雑所得と確定申告

不動産投資クラウドファンディングの利益は雑所得

匿名組合型の不動産クラウドファンディングによって得た利益(配当金や分配金)は、所得税法上の雑所得として総合課税の対象となります。このため、確定申告が必要です。

雑所得は、不動産投資クラウドファンディングの利益の他、以下のような収入も分類されます。

- 年金収入

- 印税や講演料

- 副業による収入

- アフィリエイトでの収入

- インターネットショップ、インターネットオークション、フリマサイトでの収入

- FX取引等による収入

- 外貨建預貯金の為替差益等

不動産投資クラウドファンディングの利益を確定申告する場合、上記の雑所得を合算した合計額である雑所得総額を申告します。

任意組合型ファンドの所得は雑所得ではなく、不動産所得

不動産投資クラウドファンディングの大半は匿名組合型ファンドですが、任意組合型ファンドもあります。

任意組合型ファンドの所得は所得税法上の不動産所得に区分されます。このため、確定申告の際は不動産所得として申告します。

以下、匿名組合型ファンドの場合の雑所得の確定申告についての説明となります。

確定申告とは

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税の額を計算し、源泉徴収された税金や予定納税額などがある場合には、その過不足を精算する手続です(国税庁Webサイトより)。

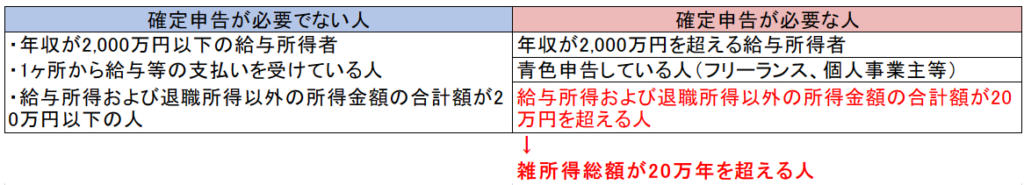

確定申告が必要な人、必要でない人

会社員(給与所得者)は、会社が源泉徴収や年末調整してくれるので、1か所から給与等の支払を受けていて、年収が2,000万円以下で、給与所得および退職所得以外の所得金額の合計額が20万円以下であれば、確定申告する必要はありません。

一方、年収が2000万円を超えている会社員(給与所得者)、あるいはフリーランスや個人事業主などの青色申告している人は確定申告が必要です。

ただし、年収が2,000万円以下であっても、給与所得および退職所得以外の所得金額の合計額が20万円を超えると確定申告が必要になります。

つまり不動産投資クラウドファンディングの利益等で雑所得総額が20万円を超えると確定申告しなければなりません。

注意しなければならないのは、不動産投資クラウドファンディングの利益が20万円を超えると確定申告が必要なのではなく、他の雑所得と合算した雑所得総額が20万円を超えると確定申告が必要ということです。

雑所得の計算と源泉徴収税

雑所得の計算

確定申告する雑所得は、収入ではなく、収入から必要経費を差し引いた所得です。

収入 – 必要経費 = 所得

所得に税率をかけて算出された税額を申告し、納税する必要があります。

所得 × 税率 = 納税額

不動産投資クラウドファンディング利益にかかる源泉徴収税

不動産投資クラウドファンディングで受け取った利益は、税率20.42%で源泉徴収されています。

ただ、源泉徴収された税額は仮計算の税額です。税額は「所得 × 税率」と説明しましたが、源泉徴収された税金は不動産投資クラウドファンディングで受け取った利益に税率をかけたものであり、所得に税率をかけたものではありません。

必要経費が発生していなければ、受け取った利益と所得は等しくなりますが(利益=所得)、必要経費が発生している場合、受け取った利益よりも所得が少なくなるので(利益 > 所得)、税金を納め過ぎていることになります。

払った税金が戻ってくるかも

不動産投資クラウドファンディングでは、出資の際の入金や運用終了後の出金で振込手数料がかかることがありますが、こうした手数料も必要経費となります。必要経費があれば、節税できるわけです。

必要経費が発生していた場合、源泉徴収された税額は実際に払うべき税額よりも多くなってしまいます。この場合は、確定申告することで税金の還付を受けることができます。

総合課税と累進税率

雑所得と他の所得を合算して課税(総合課税)

雑所得総額が20万円を超えると確定申告が必要になります。

この場合、雑所得をその年の給与所得等の他の所得と合算し、その後、所得控除を差し引いた金額(これを「課税所得」と言う)を計算します。課税所得に所得税率をかけ、その後控除額を差し引いて所得税の税額額を計算します。

1年間の所得合計 ー 所得控除 = 課税所得

課税所得 × 所得税率 ー 控除額 = 所得税額

総合課税の対象となる所得の種類

・給与所得

・不動産所得

・利子所得(源泉分離課税されるものを除く)

・配当所得(源泉分離課税されるもの、申告分離課税を選択したものを除く)

・一時所得(源泉分離課税されるものを除く)

・譲渡所得(土地、建物、株式、ゴルフ会員権等)

・事業所得(株式等の譲渡による所得を除く)

・雑所得(株式等の譲渡による所得を除く)

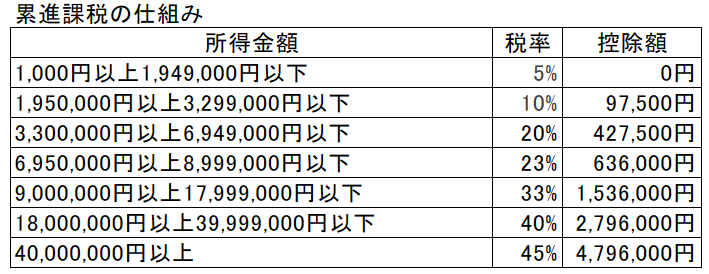

所得税は累進税率

所得税は個人の所得に対してかかる税金です。その税率は課税所得が多いほど高くなる累進課税方式が採用されており、5%から45%まで7段階に分かれています(ちなみに地方税である住民税は一律10%)。

ただし、2013(平成25年)年1月1日から2037(令和19)年12月31日までの間に生ずる所得については、源泉所得税の徴収の際に復興特別所得税(後述)が併せて徴収されます。

※ 復興特別所得税

復興特別所得税の税率は、所得税の税率の2.1%です。このため、所得税と復興特別所得税の合計税率は、所得税率(%)×102.1%となります。

復興特別所得税の税率 = 所得税率(%)× 2.1%

合計税率 = 所得税率(%)×102.1%

確定申告のイメージ

確定申告は面倒ですが、確定申告することで税金の還付を受けることができるかもしれません。詳しくは、税理士に相談するか、お近くの税務署に問い合わせてください。税務署への問い合わせは電話でも可能で無料です。

国税庁ホームページ「税についての相談窓口」

Taxアンサー フリーダイヤル 0120-205-553

支払調書で利益を確認

1年間に受け取った不動産投資クラウドファンディングの利益は、クラウドファンディング各社が翌年の1月31日までに発行する支払調書で確認することができます。

1月になると、クラウドファンディング各社から支払調書を発行した旨のメール連絡があります。支払調書は各社のWebサイトにログインして確認することができ、ダウンロードも可能です。

支払調書とは、企業が1年間に支払った報酬額や源泉徴収税額を集計した書類です。企業は年に1回、翌年の1月31日まで支払調書を税務署へ提出する必要があります。

不動産投資クラウドファンディングの所得を計算

各社が発行した支払調書を基に受け取った利益の合計額と源泉徴収税額の合計額を計算して下さい。

既に説明した通り、利益の合計額から必要経費を引いたものが所得になります。この金額が20万円以上であるか、もしくは他の雑所得と合算した雑所得総額が20万円以上であれば、年末調整している会社員でも確定申告する必要があります。

不動産投資クラウドファンディング内での損益の相殺

不動産投資クラウドファンディング1社で所得がマイナスになった場合、他社で発生した所得合計額から1社のマイナス分を差し引いた引いた金額が不動産投資クラウドファンディングの所得合計額となります。

これを損益通算と言います。つまり不動産投資クラウドファンディング内での損益通算は可能です。

不動産投資クラウドファンディング全体で所得がマイナスになった場合

不動産投資クラウドファンディング全体で所得がマイナスになった場合は、他の雑所得合計額から不動産投資クラウドファンディングのマイナスを差し引くことができます。

つまり雑所得内での損益通算も可能です。

しかし、不動産投資クラウドファンディングの損失が他の雑所得合計額を上回った場合は、雑所得総額はマイナスではなく、「ゼロ」となります。

つまり雑所得のマイナスを給与所得など他の所得の合計額から差し引いて課税所得を引き下げることができないわけです。言い換えると、雑所得と他の所得との損益通算はできません。

任意組合型ファンドは損益通算が可能

ただし、不動産投資クラウドファンディングでも、任意組合型ファンドであれば他の所得との損益通算が可能です。

任意組合型ファンドの所得は、所得税法上、雑所得ではなく、不動産所得として税区分されからです。

言い換えると、任意組合型ファンドで損失が発生した場合(所得がマイナスになった場合)、その損失を給与所得等の他の所得から差し引いて課税所得を少なくすることができるわけです。

また、任意組合型ファンドの場合、相続税の圧縮効果も期待できます(詳しくは税理士にご相談ください)。

損益通算とは

損益通算とはプラスの所得(利益)とマイナスの所得(損失)を相殺することです。

例えば、給与所得が500万円、不動産所得が300万円の損失だった場合、損益通算することで課税所得は200万円(500万円 ー 300万円)となります。

ただし、雑所得の場合、雑所得の中での(雑所得間での)損益通算は可能ですが、所得税等の他の所得との損益通算はできません。

例えば、給与所得が500万円、雑所得が300万円の損失だった場合、損益通算できないので、課税所得は500万円(500万円 ー 0円)となります。

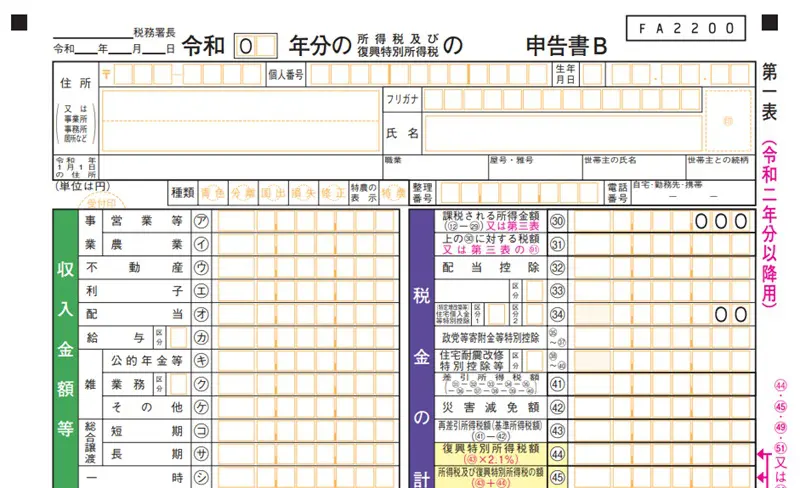

確定申告書 B 第一表

※ 確定申告書の作成に際して用意しておく書類

- 運転免許書・マイナンバーカード等の本人確認書類 : 本人確認のため

- 源泉徴収票 : 許与所得等の証明(年末調整が終わった後に勤務先で発行)

- 生命保険・個人年金・損害保険等の控除証明書 : 年末までに保険会社等から郵送

- 株式年間取引報告書 : 株式等売買をした人(証券会社等から郵送かPDFダウンロード)

- 銀行口座情報 : 還付金を受け取る場合に記入する必要あり

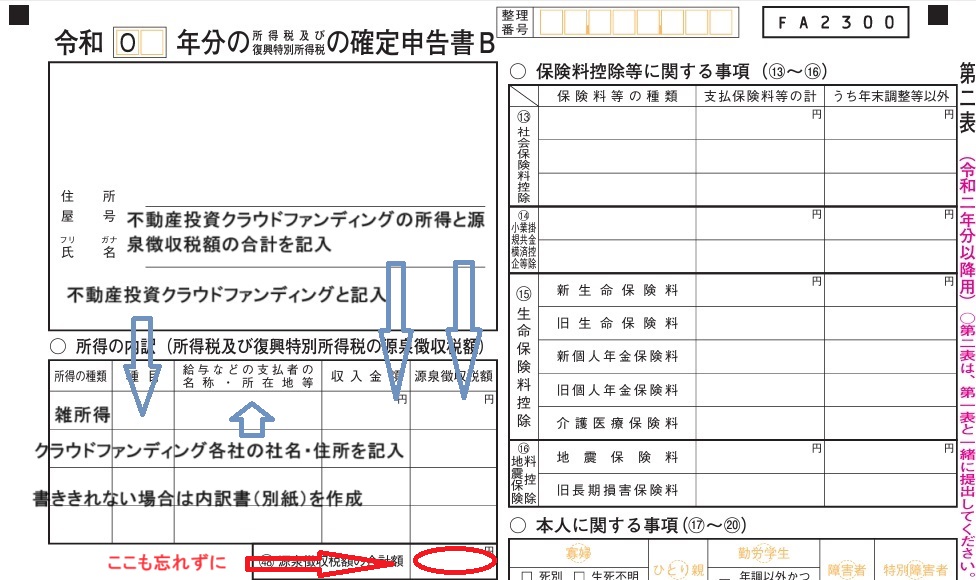

確定申告書B 第二表

内訳書の例

所得の内訳に書き入れない時は内訳書を作成します。

種目 不動産投資クラウドファンディング

支払者の名称 所在地 収入(円) 源泉徴収税額(円)

株式会社TRIAD 東京都港区南青山2-26-1 20,000 4,080

TECRA株式会社 神奈川県横浜市西区みなとみらい2-3-1 30,000 6,120

〇〇〇 △△△ 20,000 4,080

合計 70,000 14,280

国税庁 確定申告書等作成コーナーを利用して申告書を作成する場合

国税庁 確定申告書等作成コーナーを利用すると、案内に従って金額等の必要事項を入力していくだけで確定申告書を作成することができます。また、「e-Tax」による送信で確定申告することもできます。

※「e-Tax」を利用する場合は、マイナンバーカードと、マイナアプリをインストールしたスマホもしくはマイナンバーカードの読み取りが可能なカードリーダーが必要になります。

クラウドファンディング会社毎の所得を入力

上記の「所得金額等」の中の「雑(所得)その他」に所得を入力する際、その合計金額を入力するのではなく、クラウドファンディング会社毎の所得を入力することになります。

「所得金額等」の中の「雑(所得)その他」に入力しようとすると、配当を支払った会社名と住所、配当金額から振込手数料等の必要経費を控除した金額(所得)、源泉徴収された税金の額を記入する欄が表示されます。1社毎に各社の金額を入力していくと、合計金額が自動的に「所得金額等」の中の「雑(所得)その他」に反映されます。

事前に正式な会社名と住所を調べておくと効率的です。

もし、クラウドファンディング以外の所得で、「所得金額等」の中の「雑(所得)その他」で申告すべき所得があった場合は、同様に入力してください。

ここで入力しておけば、「確定申告書B 第二表の所得の内訳」に入力すべき源泉徴収税額等が自動的に反映されます。

「e-tax」の場合、生命保険・個人年金・損害保険等の控除証明書は提出不要です。

税金を払い過ぎていれば確定申告で還付請求

不動産投資クラウドファンディングの配当金や分配金は、復興特別所得税を含めた一律20.42%(所得税分は20%)の税率で源泉徴収が行われています。

雑所得総額に給与所得等の他の所得を加えた所得の合計額が1,000円以上194万9,000円以下の人の所得税率は5%、195万円以上329万9,000円 以下の人の所得税率は10%です。つまり、源泉徴収税の税率20%よりも低い税率です。

このため、所得の合計額が329.9万円以下の人は税金を払い過ぎているかもしれません。払い過ぎていれば、確定申告により税金の還付を受けることができます。

逆に、雑所得総額を加えた所得金額が695万円を超える人は23%の税率で課税されるので、税額が増える可能性があります。

まとめ

不動産投資クラウドファンディングの利益は雑所得として扱われ、原則として確定申告する必要があります。

ただ、確定申告が必要でない人もいます。自分は必要なのか?必要でないのか?この記事が少しでもお役に立てれば幸いです。

この記事を読んだ人は、この記事も読んでいます。

月刊!不動産投資クラファン利回りランキング

障がい者グループホーム投資『みんなで福祉』のメリットとデメリット

©cma2020-2023

コメント